Обзор букмекерской конторы Пинакл

Подробнее

Pinnacle – крупный букмекер международного уровня, который почти что первым начал принимать ставки в режиме онлайн. Компания образовалась в 1998 году и ранее оперировала под названием Пинакл Спортс.

Стремительно начала возрастать репутация букмекерской конторы. Пользователи в своих отзывах не раз говорили, что это не пустые слова, ведь каждый из игроков увидел, на каком высоком уровне компания предлагает услуги букмекера.

Некоторые интересуются: «Чем берёт контора Пинакл Спортс?» Вопрос на самом деле не праздный. Ведь если не быть в курсе преимуществ данной конторы, а просто перейти на портал конторы PinnacleSports и бегло взглянуть на несколько страничек площадки, тогда неопытный пользователь, без дополнительных данных, не оценит плюсов «пинки». Именно так её называют русскоговорящие клиенты.

В начале своего становления Пинакл функционировал под брендом Heritage Sports и базировался на Маргарите в Венесуэле. Свернуть деятельность БК пришлось с приходом руководства, очистившего государство от букмекеров.

Разрешение на работу в сфере ставок на спорт Пинаклспортс получил от руководства Антильского архипелага (на острове Кюрасао). Это считается весьма престижным лицензированием, оно гарантирует высокую платежеспособность и надежность букмекера.

А здесь - Пинап Рабочее Зеркало

Компания Pinnaclesports не гонится за увеличением клиентской базы любыми существующими методами, а наоборот побольше фокусируется на себе, чтобы гаранитровать своим пользователям идеальные условия для ставок.

Так вот, ключевые моменты, за счет которых Pinnacle Sports опережает конкурентов: выгодные коэффициенты, минимальная маржа, высочайшие максимумы. Возможно, именно на данных «трех китах» и базируется лидерство БК PinnacleSports на общемировом букмекерском рынке.

#САЙТ И РЕГИСТРАЦИЯ#

Портал БК Pinnaclesports оформлен в фирменных оттенках компании: синем и оранжевом. Хотя перебора в броских оттенках нету, цветовое оформление реализовано в наилучшем виде. Консервативный стиль сайта лишь подчеркивает практичность размещения необходимых элементов на сайте.

На портале букмекерской компании Пинакл можно разместить ординары и экспресс ставки. Ставки в формате системы данный букмекер не предлагает.

В перечне предложений БК имеется ставка-тизер. Это особая разновидность комбинированной ставки (экспресса), где вы можете менять очки тотала либо форы в своих интересах. Подобные ставки контора принимает на баскетбол и футбол.

Портал букмекерской конторы Пинаклспортс без каких-либо визуальных изысков, хотя содержит у себя на страницах всю необходимую информацию непосредственно для комфортного совершения ставок. Портал переведён более чем на двадцать разных языков, на русский в том числе.

Любой желающий стать клиентом Pinnacle Sports обязан осуществить регистрацию, она подразумевает заполнение небольшой анкеты, которая содержит платежную и персональную информацию. Впоследствии того, когда будет осуществлена регистрация БК порадует нового пользователя возможностью ставить по высоким коэффициентам.

К игре на портале Пинакл допускаются резиденты разных стран. Сам процесс создания профиля для игры выглядит стандартно.

БК запрещает игрокам открывать два либо более профилей одному человеку. Еще не разрешается делегирование аккаунта под управление другому пользователю. Осуществление спекуляций наистрожайше запрещены. Верификация участника платформы осуществляется в уже созданном аккаунте. В системе сайта имеются инструменты для загрузки фотографий паспорта. Отдел безопасности конторы вправе затребовать снимки паспорта и селфи.

#ЗЕРКАЛО#

Поскольку БК не имеет лицензии в РФ, ее официальный сайт может быть заблокирован. Поэтому возникает вопрос, каким образом попасть на Пинакл и произвести ставку либо заказать выплату? Для решения проблемы вы можете пользоваться анонимайзерами, зеркалом, proxy, ВПН-системами, браузером Тор. При использовании перечисленных вариантов нет необходимости повторно создавать аккаунт, так как это считается нарушением правил.

Pinnacle как зайти

Не только лишь при помощи зеркала портала можно зайти на ресурс букмекерской конторы. Официальная программа Pinnacle Lite обеспечивает доступ. Не составит большого труда приступить к игре, потому как блокируется лишь доменное имя. Приложение не только позволяет перейти на портал, но и позволяет пользоваться всем функционалом с коммуникатора. Другой способ подразумевает использование специализированных сервисов VPN. Их существует огромное множество в Internet. За счет VPN пользователь производит доступ из стороннего государства, где не заблокирован букмекер.

Рабочее зеркало Pinnacle

Зеркало – это дополнительная ссылка на портал конторы под другим доменным именем. Остальной весь функционал полностью повторяет официальный ресурс, следовательно, пользователь без затруднений сможет осуществлять финансовые операции и делать ставки. Блокировка произведена потому, что у Пинакл нету разрешения в России на осуществление непосредственно работы, поэтому контора занесена в перечень запрещенных операторов. Провайдеры блокируют не только официальный портал, но и новые зеркала. Следовательно, приходится искать другие альтернативные адреса. Использование зеркала обычная практика для залоченных порталов. Это же самое предпринимает знаменитый ДжиДжиБет и иные конторы.

#СПОРТ#

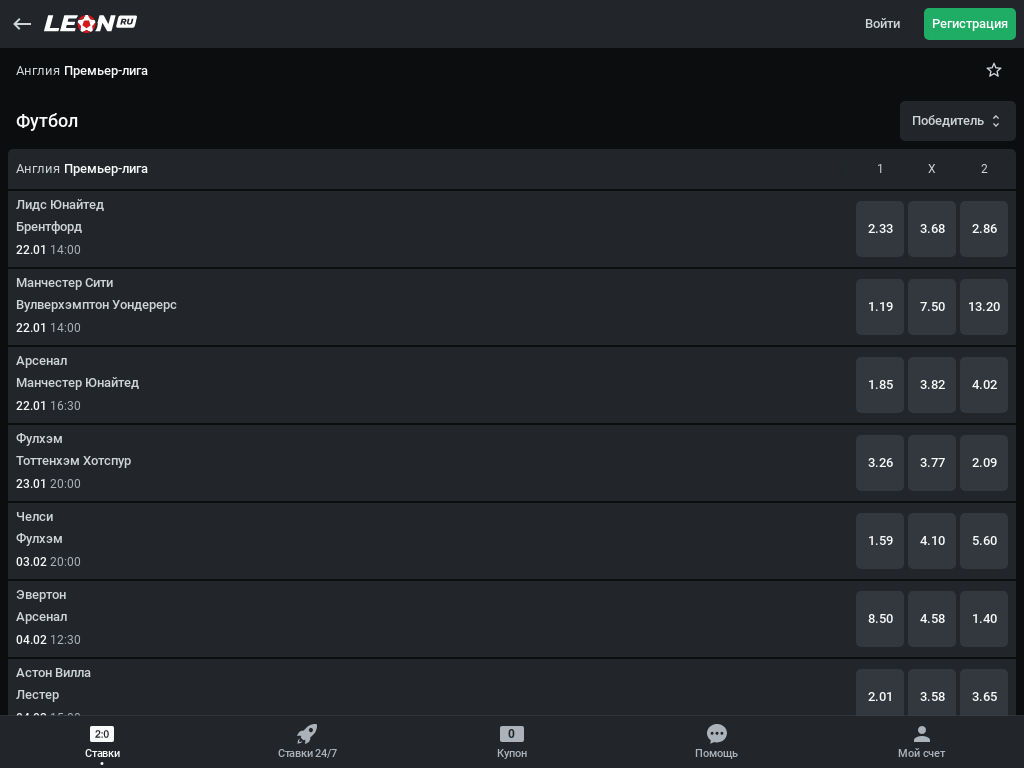

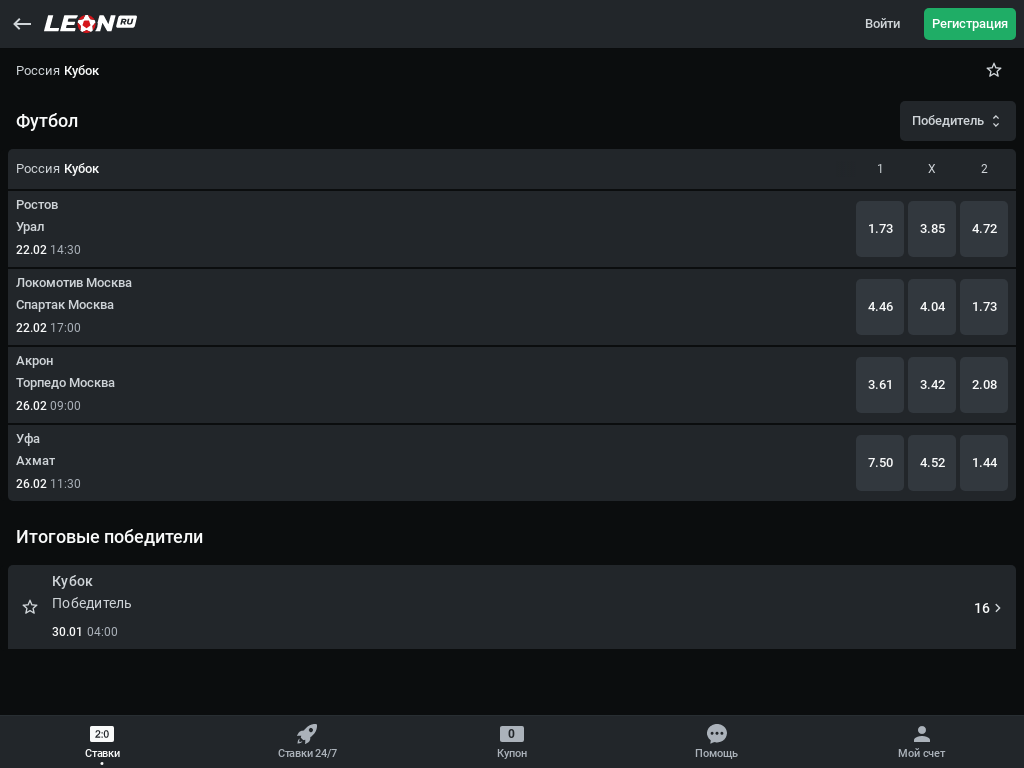

Поставить в БК PinnacleSports можно как на довольно известные виды спорта, также и на экзотические события. Примечательно то, что по некоторым сведениям, линию БК не приобретает у посредников, а создает своими силами.

Pinnaclesports старается масштабировать свою линию, которая в принципе уже достаточно большая. Все популярнейшие события во всевозможных видах спорта безоговорочно присутствуют в росписи событий конторы Пинакл спортс. Естественно, в кругу букмекеров гигантов выделиться широкой росписью событий довольно непросто, но Pinnacle уверенно следует по пятам топ-БК.

Стоит учесть, что Pinnaclesports проявляет побольше интереса к американским первенствам и дивизионам, включая в частности молодежные. Следовательно, что логично, ключевыми пользователями являются беттеры, которые специализируются на заокеанских турнирах. Если вы хорошо знаете и увлекаетесь североамериканским спортом, тогда ваш выбор очевиден – букмекер Pinnaclesports. В линии еще уделяется должное внимание регби, скачкам и крикету.

Коэффициенты на Пинакл

Контора Пинакл считается одним из лидеров среди международных компаний по уровню маржи. У Пинакл средний показатель где-то на уровне 3–3,5%. При этом контора старается постоянно снижать данное значение. Оценим ситуацию с величиной коэффициент в отдельных видах спорта.

Коэффициенты у Pinnaclesports – самое лучшее, что предлагает букмекер. Многие топовые конторы уступают Pinnacle в значениях кэфов. Такой приоритет над своими конкурентами контора достигла за счет того, что Пинаклспортс округляет кэфы до тысячных долей, что существенно может увеличить их. Маржа у Пинаклспортс одна из самых небольших – всего 2%, порой максимум маржи достигает 2,5% – в основном на нерейтинговые спортивные дисциплины и дивизионы. Средняя маржа по спортивным дисциплинам будет выглядеть так: футбол – 2%, НХЛ – 1,9%, НБА – 1,4%, НФЛ – 1,7%, ATP – 1,5.

Футбол

Для поединков по футболу Пинакл предоставляет наиболее привлекательные коэффициенты при средней марже в 2 процента. Это фантастический показатель для нынешнего мирового букмекерского рынка. Игры популярных дивизионов и наиболее известных мировых и европейских первенств частенько вообще обнуляются: маржа сокращается фактически до предела. В других соревнованиях ситуация не столь радужная – показатель увеличивается до 4%.

Ставки на баскетбол

В баскетболе коэффициенты довольно привлекательные в Евролиге и NBA, а еще на первенствах мира и Европы. В среднем маржа остается в районе 3%. Но вот в матчах некоторых лиг маржа может увеличиваться до 5%, что тоже является весьма привлекательным значением.

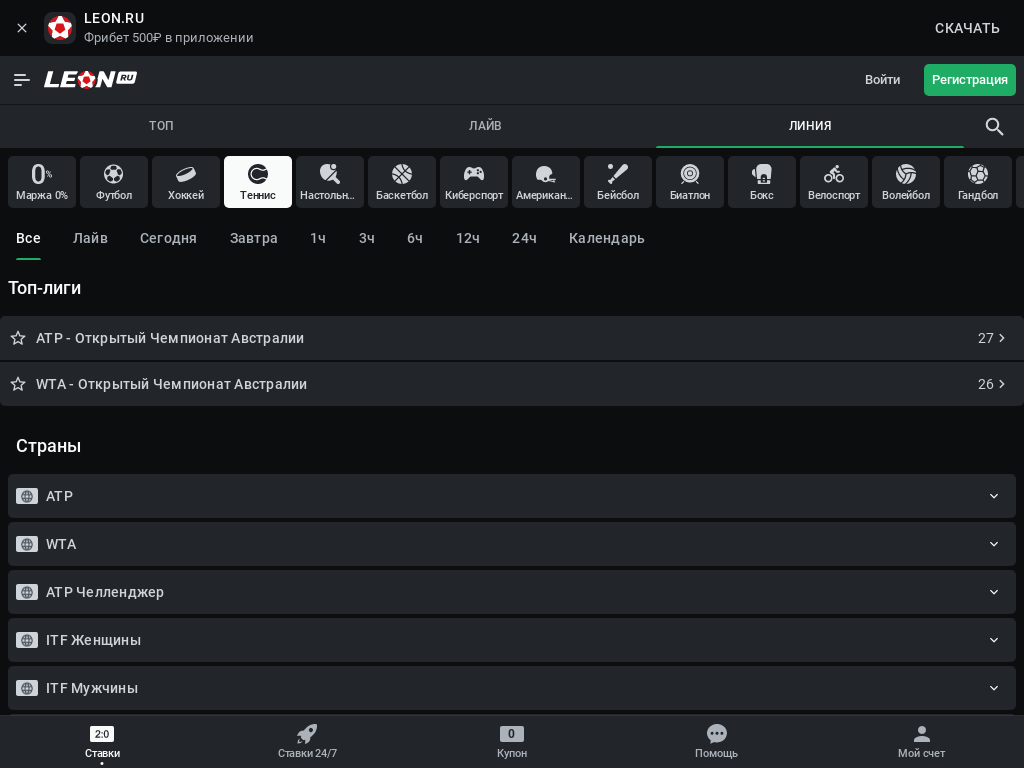

Теннис

Наиболее привлекательные условия для теннисных ставок Pinnacle предлагает для топовых поединков ТБШ и Masters. Маржа незначительная – до 3%, а в матчах иных состязаний она может равнятся 5% в прематче.

Live

Ставка в live-режиме порадует любого критика, так как разработчики БК Pinnacle смогли создать отличные условия для комфортабельных ставок online. Маржа повышается в сравнении с прематчем не выше чем 2 процента, роспись событий во всех видах спорта сокращается не критично – приблизительно на 10%. Ставки принимаются быстро – даже экспрессы можно оформить буквально за секунды. При том контора приглашает производить ставки не просто на тоталы и исходы, но также ставки на статистику, персональные параметры и комбо-исходы – практически все, что есть и в прематче.

#ВВОД-ВЫВОД#

Минимальный размер ставки на портале pinnacle.com равен 1 доллару (либо эквиваленту в другой валюте). Наибольшая общая сумма призовых по экспресс-ставке за 1 календарный день составляет 250000 долларов. Для одиночных событий предельный размер ставки варьируется в диапазоне 25-80 тысяч долларов, в зависимости от кэфа и турнира.

На финальный поединок ЧМ-2022 по футболу максимальный лимит осуществления ставки был равен миллиона долларов, что стало уникальным явлением в индустрии беттинга.

Минимальная ставка 1$ разрешает ощущать себя очень раскованно, если вы новичок в мире беттинга. Интересный факт, что Пинаклспортс следует своему незыблемому постулату: “Для Pinnacle любой игрок важен” – предельная сумма ставки для всех одинаковая, тем самым контора подтверждает равенство дилетантов и заядлых и солидных клиентов.

Эксклюзивным предложением Pinnaclesports является шанс поставить тоталы на уже упомянутые выше поединки молодежных дивизионов. Из всех существующих БК, которые могут обрадовать своих клиентов наличием этих состязаний, ставку на тотал возможно найти только в БК Пинаклспортс.

В списке предложений конторы есть ставка-тизер. Это такая разновидность комбинированной ставки (экспресса), где вы можете поменять очки форы или тотала в своих интересах. Подобные ставки букмекер предлагает на баскетбол и футбол.

Депозит

Букмекерская контора Pinnacle предлагает сделать депозит такими известными в России системами платежей, как VISA и MasterCard, Moneta.ru, QIWI Wallet, WebMoney. В общей сложности эта контора предоставляет игрокам около 10 доступных в России способов внесения средств на баланс в БК.

Вывод средств

Вывод денег работает через большинство методов расчетов, за исключением Moneta.ru и части карточных систем. Выплаты на Skrill, Нэтэллер и EntroPay производятся мгновенно. Остальные способы, кроме перевода банком (1-10 суток), занимают до десяти минут.

Полный перечень методов расчета для пополнения и вывода вы отыщите на сайте БК и в аккаунте.

#BONUS#

БК «Пинакл» не предлагает своим игрокам возможностей для получения бонусов, не объявляет акций и конкурсов. В тоже время она предоставляет выгодные и привлекательные условия для ставок, а это компенсирует отсутствие систем лояльности.

#Pro&Cons#

Преимущества:

- Авторитетный международный букмекер;

- Лучшие коэффициенты;

- Не урезают лимиты и не блокируют счета плюсовым игрокам;

- Средняя маржа в районе всего 2%;

- Есть мобильная версия сайта;

- Масса развлечений: рулетка, видеослоты, poker и др.;

- Есть категория. которая посвящена киберспорту, принимаются ставки.

Недостатки:

- Портал залочен для резидентов РФ;

- Не привычный касательно навигации и функционала сайт;

- В линии события представлены только самые востребованные виды ставок;

- Контора ПинаклСпортс не подходит для фанатов ставить Live.

#SUMMARY#

Контора Pinnacle подойдет для серьезных беттеров, которые не мечутся от БК к БК за халявными бонусами либо фрибетами, а предпочитают стабильную работу без левых блокировок. Интересная линия, шикарные кэфы, нет регистрации в ЦУПИС, редкие и экзотические виды спорта – это все найдете здесь. Ну а в перерывах между прогнозами вы можете покрутить видеослоты либо сыграть в покер.

#FAQ#

– КАКИМ ОБРАЗОМ СДЕЛАТЬ СТАВКУ В PINNACLE?

– Ставка осуществляется в несколько этапов – выбор между online или прематчем, выбор событий и исхода из вариантов линии, выбор кэфа и внесение суммы ставки, согласие на ставку. Детальную инструкцию ищите в статье.

– КАК ПОЛУЧИТЬ БОНУСЫ В PINNACLE?

– Такой возможности нет.

– КАК ПЕРЕВЕСТИ ДЕНЬГИ СО СЧЕТА ПИНАКЛ?

– Механизм вывода детально описан в специальном разделе статьи о Pinnacle.

– ВОЗМОЖНА ЛИ РЕГИСТРАЦИЯ ПОЛЬЗОВАТЕЛЕЙ ИЗ УКРАИНЫ?

– Компания Pinnacle не в числе организаций, получивших лицензию для деятельности на рынке Украины, хотя игроки из Украины регистрируются и делают ставки на сайте без затруднений.

– ЕСТЬ ЛИ В БУКМЕКЕРСКОЙ КОНТОРЕ PINNACLE СТАВКИ НА КИБЕРСПОРТ?

– У конторы есть целый раздел, который называется «Киберспортивный портал». Там можно поставить на свыше чем пятнадцать киберспортивных дисциплин, а в линии попадаются как популярные, так и редкие исходы.

– С КАКОГО ГОДА РАБОТАЕТ КОМПАНИЯ ПИНАКЛ?

– БК Pinnacle начала свою деятельность в 1998 г.

– ТРЕБУЕТ ЛИ ПИНАКЛ ПРЕДОСТАВИТЬ ДОКУМЕНТ ПРИ СОЗДАНИИ АККАУНТА?

– Верификация на портале обязательна. Чтобы пройти идентификацию, пользователям нужно отправить фотографии личного ID документа (как правило, паспорта). Если вашу верификацию не примут, БК вправе заблокировать аккаунт.